PCEコア価格指数は3カ月間の年率で1.7%上昇と、年初来で最も低い伸びとなった。

市場予想とほぼほぼ一致した結果だったものの、「個人消費支出価格指数コア」と「個人消費支出物価指数」が予想を下回りました。

住宅とエネルギー除くサービスインフレ前年比、3年強で最低の伸びとなり、支出は加速していますが、所得の伸びははるかに鈍く、貯蓄率は低下しています。今後、個人消費の持続性に疑問を投じる可能性があります。

| 7月分前年比比較 | 結果 | 予想 | 前回 |

個人消費支出物価指数 | 0.2% | 0.2% | 0.1% |

| 個人消費支出価格指数コア | 2.6% | 2.7% | 2.6% |

コアPCE物価指数 | 0.2% | 0.2% | 0.2% |

個人消費支出物価指数 | 2.5% | 2.6% | 2.5% |

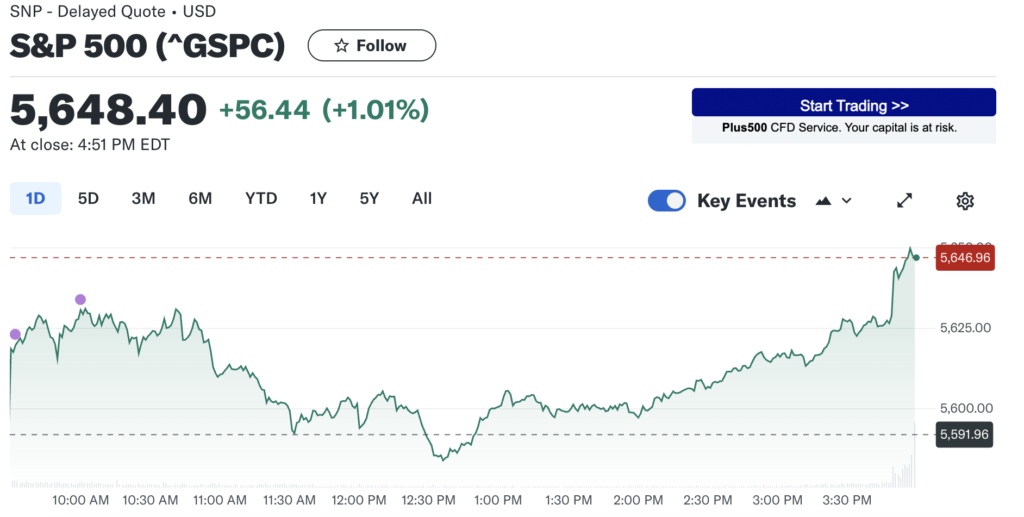

株式市場

8月30日の米国株式市場では3主要指数がそろって上昇しました。PCEが予想を少しだけ下回る結果だったため、「FRBの利下げを後押しするだろう」「ただしそれほど大規模な利下げにならないだろう。従来通り0.25%利下げだろう」という思惑が広まったため。

小型株で構成されるラッセル2000指数は0.7%上昇、個別株では決算が好感されデル・テクノロジーズ(DELL)が4.3%上昇しました。

| 株式 | 終値 | 前日比 | 変化率 |

|---|---|---|---|

| S&P500 | 5648.40 | 56.44 | 1.01% |

| ダウ工業株30種 | 41563.08 | 228.03 | 0.55% |

| ナスダック | 17713.63 | 197.20 | 1.13% |

しかし例年、9月の株式相場は低迷するというアノマリー(経験則)があります。市場関係者はそれに身構えています。

ヒートマップはこのような状態になっています。

債券市場

米国債の状況

米国債相場は下落しました。

PCE価格指数を受けて、9月から始まるとみられる米利下げのペースが緩やかになるとの見方が強まったほか、世界的な債券供給拡大の見通しが意識された模様。

| 国債 | 直近値 | 前日比(bp) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.20% | 5.4 | 1.30% |

| 米10年債利回り | 3.91% | 4.6 | 1.19% |

| 米2年債利回り | 3.91% | 2.1 | 0.53% |

2年−10年の債券利回りが一致してきています。9月利下げのタイミング(それよりも早いタイミングで)逆イールドが本格的に解消されるかもしれません。

歴史上逆イールドが解消されればイールドカーブが急上昇し、景気後退に陥る可能性が高まります。

私たち個人投資家含め、気を引き締める必要があります。

為替市場

ニューヨーク外国為替市場では、米国債利回りの上昇に伴い、ドルが上昇しました。9月の大幅利下げ観測が後退したためドル買いが行われたため、ドル円は1ドル=146円前半で取引を終えています。

原油先物

原油先物価格は急反落しました。石油輸出国機構(OPEC)と非加盟産油国で構成するOPECプラスが10-12月(第4四半期)の供給拡大を予定通り実施するとの見方が織り込まれたため。

WTI先物は前日比2.36ドル(3.1%安)の1バレル=73.55ドルで取引を終えています。

金先物

金相場は反落しました。ドルや国債利回りの上昇に押されたため。

金先物12月限は、前日比32.70ドル(1.3%)安の1オンス=2527.60ドルで取引を終えてます。

指標

投資家の恐怖を表すVIX指数は、現在15.01。(前日は15.64)

強欲指数であるFear&Greed Indexは、”強欲”を指しています。

VIX指数も低水準であることから、市場は株式に対して強気に見ていることがわかります。

まとめ

来週月曜日9月2日はレーバーデーの祝日で休場となります。

米国市場はお休みなので、この機会にもう一度自身のポートフォリオ&投資戦略を見直す時間に当ててみてはいかがでしょうか?

いつも書いていますが、大事なのは今市場にあるリスクを認識しつつ、後悔のないポジションをとっていくことです!

相場に居続けることを考えて、そして株価が上昇したとしても暴落したとしても納得いく投資を行っていきましょう。

今回は以上になります。

最後までお付き合い頂き、ありがとうございました。