「ドルコスト平均法」による時間分散させた積立投資。

長期投資との相性も良く、一定金額を定期的に購入することで、価格変動によるリスクを抑えることが魅力的な手法です。

新NISAやiDeCoなどで投資信託(もしくは株式やETF)を購入するほとんどの方が、この手法を取り入れて投資しているでしょう。

ですがこの「ドルコスト平均法による積立投資」。口で言うほど続けていくことは簡単ではありません。

いくら時間や金額を分散し価格の変動を抑えられたとはいえ少しでも含み損を抱えてしまったり(暴落によるものも然り)、損しないまでも長期間お金が増えなかったりすれば、止めてしまうことだってあります。

こうなってしまう要因の根底にあるものは、”人間は感情に流されてしまう”という本質的な部分が変わらないからです。

まぁ良くも悪くも、この本質があるから人間なんですけどね…

今回は感情に流されそうになった時に思い出してほしい「積み立て投資のポテンシャル」について、”とあるデータ”をご紹介します。

それがこちらです。

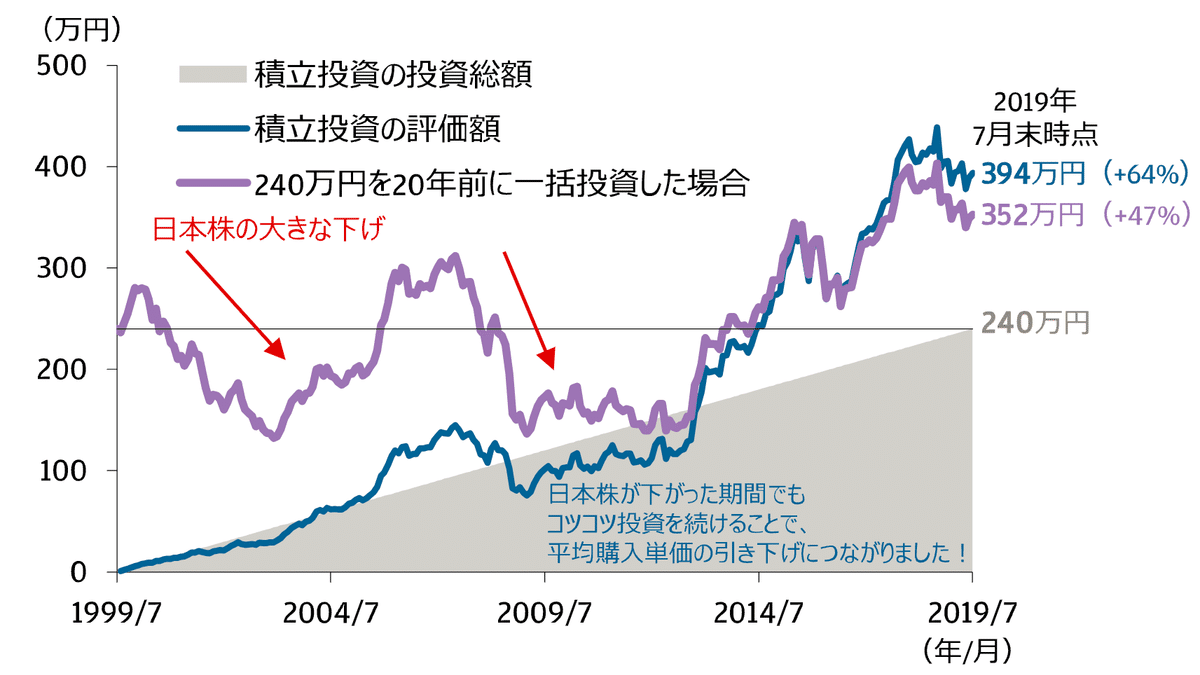

2019年9月に発表されたレポートと、ちょっと古い資料になるのですが、こちらは『日本株(TOPIX配当込み)に毎月末に1万円の積立を20年間続けた際のシミュレーション』になります。

ご覧の通り2012〜13年くらいまでは大して増えない、むしろ含み損の期間がとてもとても長いですね。

しかし、その後急上昇して”一括投資”した場合よりも高いパフォーマンスを出しています。

積立投資を開始した1999年。この時に限らず、みなさんご存知の通りバブル崩壊後の日本は、超長期に渡る経済停滞局面を迎えていました。

そんな日本株でも「ドルコスト平均法による積立投資」を継続していけば、ちゃんと利益が出る(報われる)というのは一定の安心材料になりませんか?

経済停滞局面にあった日本株ですらこれほどのパフォーマンスを出せるのですから、米国株や全世界株のインデックスファンドに積立投資することは、報われやすい投資だと個人的に思います。

もちろん過去は未来を保証するわけではありません!

この先10年間は米国株のリターンが振るわない、という予想もゴールドマン・サックスというアメリカの金融企業が出しています。

必然的に米国株のウェイトが多い全世界株もパフォーマンスが落ちるということになります。

それに経済や株価が停滞するんじゃなく、後退・下がり続ければ先ほどのデータは意味を成さなくなります。(ただそんなことはほぼほぼ無いとは思いますが)

だからといって、積立投資をやらない若しくは止めてしまうのは機会損失につながります。

積立投資のポテンシャル自体は間違いのない事実ですので、ちょっとでも揺らぎそうになる局面があれば、このデータを思い出してみてください。

今回は以上になります。

最後までお付き合い頂き、ありがとうございました。