「地域最大の商業地主であるブルックフィールドの傘下企業は昨年以来、22億ドル(約3200億円)の不動産ローンを不履行にしている。ホームレス問題が深刻化し、テント村が点在。」

Bloombergより記事を引用

これはアメリカ・ロサンゼルスのダウンタウンの今の現状を伝えています。

コロナショック以降リモートワークの普及によって、企業は商業用不動産をあまり重要視しなくなりました。

「ロサンゼルスやシカゴでは、老朽化したビジネス街が空きオフィスと従業員のオフィス復帰が進まないことに苦しんでいる一方、ほんの数マイルか数ブロック先の隣接する地区が活況を呈しているというコントラストが見受けられる。」

「MSCIによると、米国の中心的なビジネス地区のオフィス価値は最高値から52%下落し、サンフランシスコとニューヨーク市マンハッタン、ワシントン、ボストンの中心地区は、パンデミック以降に世界の大都市の中で最大級の価格下落を記録した。」

「コロンビア大学とニューヨーク大学のエコノミストが最近発表した最新の試算によれば、2019-23年に需要低下により米国のオフィスから約5570億ドル、日本円にして約81兆円の価値が消失した。」

Bloombergより引用

これだけの価値が下落しているのですから影響が出ないわけがありません。

MBS(住宅ローン担保証券)しかりCLO(ローン担保証券)しかり、これらの証券の皮を被ったローン債券は、勿論機関投資家も保有しているでしょうが大抵アメリカの大手・中小銀行やFRBが大量に保有しています。

歴史上稀に見る利上げの連続で、ローン金利が途轍もなく上昇&融資基準も厳しくなっています。

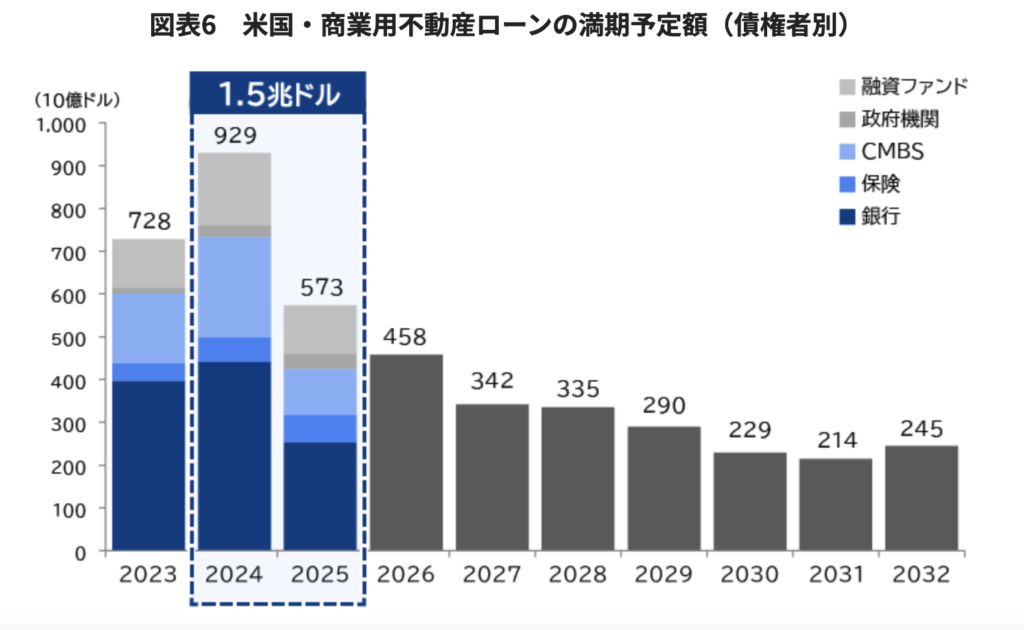

ローンというのは銀行含めて満期が来たら借り換えていくものです。その満期が今年から来年にかけて途轍もない規模で起こります。

そしてその際は、現在の5%近い高金利での借り換えになります。

以上のことからこれが何を意味するのか?というと、簡単に言うとローン金利を払えなくなり債務不履行”デフォルト”になるリスクを孕んでいる、と言うことです。

デフォルトが起こればローンを担保にした証券も紙屑になってしまいます。そうなれば担保証券を保有している銀行&機関投資家の資産が消し飛びます。

実際先月FRBのパウエル議長は、「商業用不動産(CRE)へのエクスポージャーを管理できるかどうかを確認している、CRE融資に伴う全体的なリスクは今後何年も銀行に残るだろう」と述べています。

つまりパウエルさんも分かっているのです!アメリカの商業用不動産が末期レベルでヤバい状態であることに!

仮にFRBが救済したとしても延命措置にしかならないからこそ、「リスクは何年も銀行に残るだろう」と発言しているのです。

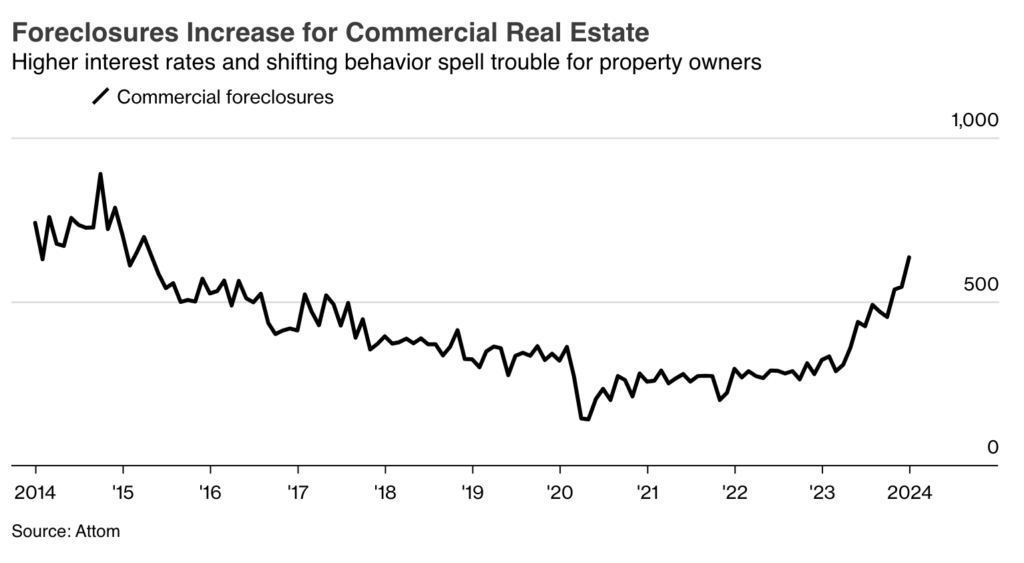

それに加えて商業用不動産の差し押さえ件数も増加しています。

そもそも論、差し押さえになる状況ってどういった状況でしょうか?

そうです、ローンを支払えなくなっているから差し押さえられるんです。

つまり差し押さえ件数が増加しているということは、それと同じだけローンが焦げ付いているのです。もうすでに兆候が現れているのです!

一方こう主張している人もいます。

米シカゴの有名な不動産ディベロッパーであるスターリング・ベイのアンディ・グロア最高経営責任者(CEO)です。

彼は「今後2四半期にわたり、商業用不動産を取得するこれほど良いチャンスはないと思う」「現在われわれが目にしている好機は、過去20年間には見られなかった。今は絶好の時期だ。これは逆張りの動きになる」と述べています。

これは正直楽観的すぎると思いますし、ギャンブル要素が強いと思ってます。「アメリカの状況に精通している人が言ってるんだから大丈夫でしょ!」と思うのは浅はかだと思います。

考えてもみてください。なぜ商業用不動産の空室が目立ち、ローンが焦げつき、物件が差し押さえされているのかを。

リモートワークという働き方が定着したことも勿論あるでしょうが、そもそも論商業用不動産に需要が無くなっているのです。

日本でも社員を雇用して事業を行なっていくよりも、業務委託という形でしかもリモートワークで仕事を進めることが普及してきました。

アメリカでも同じことが起こっていると考えて良いでしょう。

この流れは止まらないと思いますし、従業員を雇って事業を行うといった前時代的なやり方に逆行することもないと思います。

つまり商業用不動産の存在そのものの認識を改める必要がある、ということを言いたいのです。

もちろん、数年単位で言えば一定の需要は見込めると思うので、短期的にお金を突っ込むのは否定しません。特に大きな資金を持っている企業なら尚更やれば良いと思います。

ですが個人や私のような一般人は、今市場に存在しているリスクをしっかり把握しておくことが必要です。

「仮に全部の住宅ローン担保証券が紙屑になったとしても、金融危機は起こらない」こう主張する人もいるかもしれません。(影響は甚大だと思いますが…)

ただ、自分なりの考えを持って相場に臨むことが何よりも大事です。

「尊敬できる人が言ってたから…」とか「みんながそうだといってたから…」とかで流されてばかりの人は、正直投資家として”最低”だと思っています。

皆さんも自分なりの考え&信念を持って投資をしていってください。今回私の書いた記事も鵜呑みにせず、どんどん否定するような気持ちで読んでいただけると幸いです。

今回は以上になります。

最後までお付き合い頂き、ありがとうございました。