タームプレミアムとは…期間の長さに伴う上乗せ利回り。

債券市場では、一般的に残存年限の短い債券よりも、長い債券の方が利回りが高くなります。

これは償還までの期間が長い分、価格変動や流動性などのリスクが高まるため、投資家が期間に対するプレミアムを求めるからであるとされています。

(出典:三井住友DSアセットマネジメント)

何やら分かるような分からないような説明なので、シンプルに言うと、債券に付く金利は「短期債券<長期債券」になるのが一般的ということです。

こう書くと当たり前な感じがしますよね。

資金拘束が長い方がお金が返ってこないリスクが高いので、その分の金利(おまけ)を貰わないと割に合わないのですから。

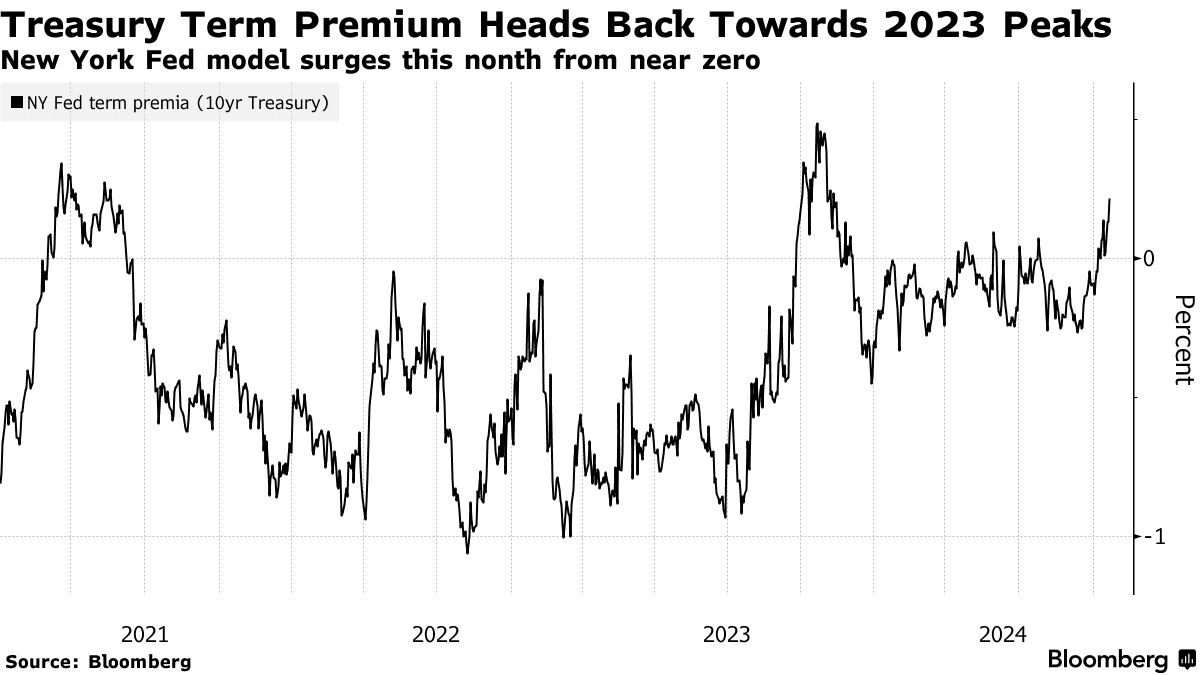

実はこのタームプレミアムが直近急上昇していて、昨年11月以来の高水準に達したとBloombergが報じています。

この”急上昇している”というのが、米国経済のリスクが高まっている新たな警告サインになっています。

市場ウォッチャーはこの指標を注視しており、インフレであれ供給であれ、予想される短期金利軌道以外の要因であれ、投資家の今後のリスク認識について重要な情報を判断しています。

資産運用会社DWSアメリカズの債券責任者ジョージ・カトランボーン氏は「今は選挙や財政、関税リスクなど複数の要因が重なり、タームプレミアムが高くなっている。雇用と消費の底堅さにより、インフレ率と成長率が米金融当局の長期目標を上回る水準に保たれている」と分析しています。

ジョージ・カトランボーン氏の発言の通り、このターンプレミアムが上昇している背景には、米国短期債が売られている状況があります。

「底堅い米経済指標によって、安全資産の米国債売られ株式などのリスク資産に資金が流入していること」

「FRBの利下げペースが鈍化する可能性が高まっていること」などが要因として挙げられます。

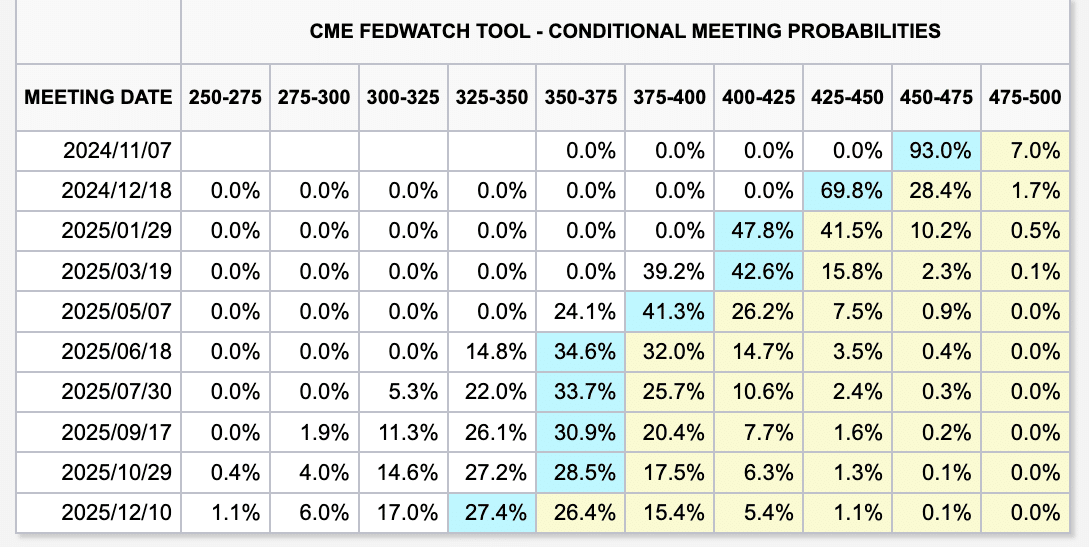

CME FedWatchの将来の利下げ見通しによると、約90%の市場参加者が11月FOMCにて0.25%利下げが行われる、と予想しています。

以前までは今年もう一度0.50%利下げが行われる、との見通しがあったのに、その予想はどこかへ行ってしまいました。

しかしそれと同じくらい(それ以上に)、世界中で”米国債離れ”が加速していることも、ターンプレミアム上昇に起因しています。

むしろこっちの方が深刻です。

直近では昨年10月、米国の財政赤字懸念を背景に米10年債のタームプレミアムは2021年6月以降初めてプラスに転じ、約50bp(0.5%)まで上昇しました。

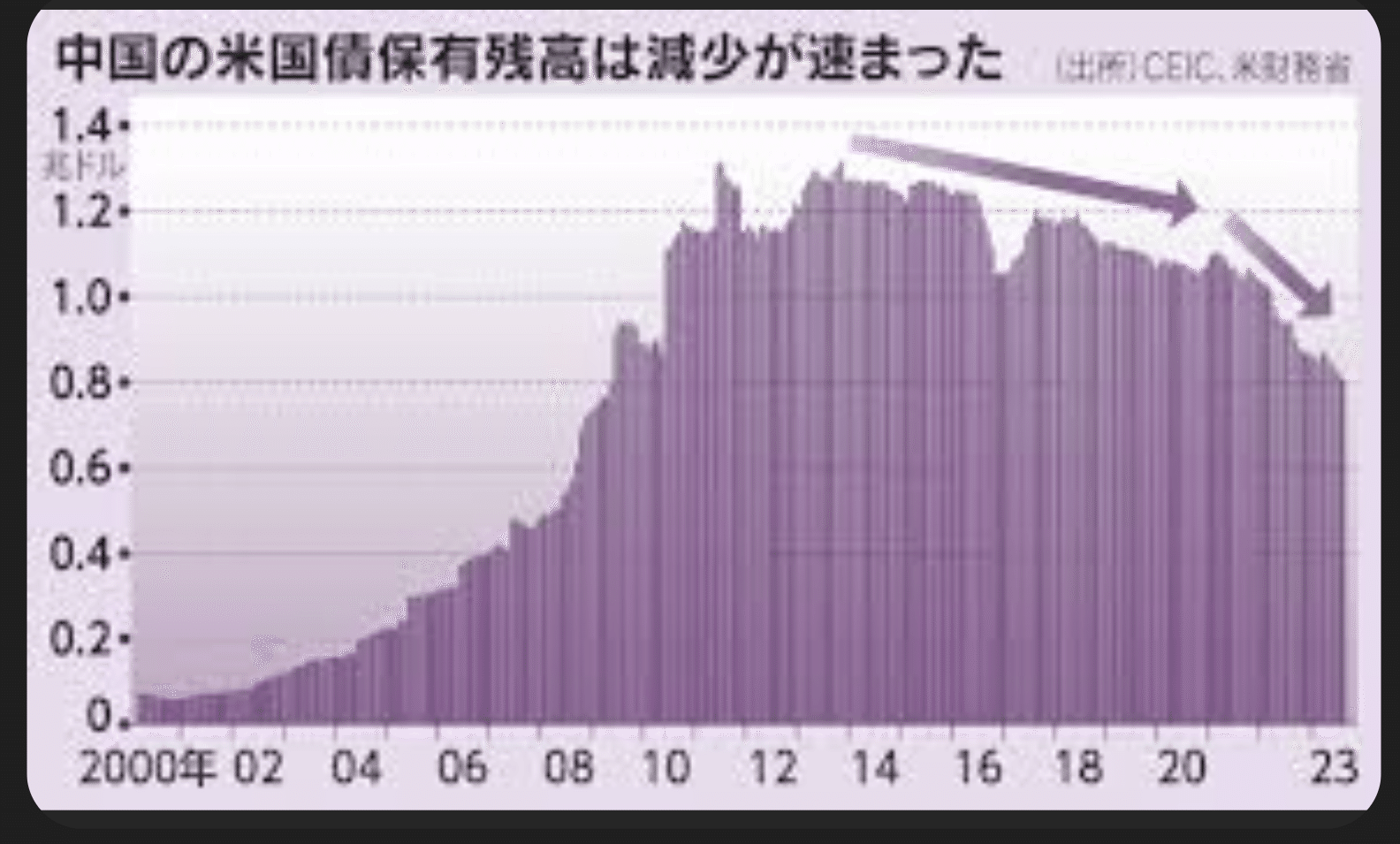

そして、これまで米国債を2番目に多く保有していた中国も、十数年で保有割合を減らしています。

そしてここ数年は減少ペースが加速しています。

今後もこの流れは加速していくでしょう。

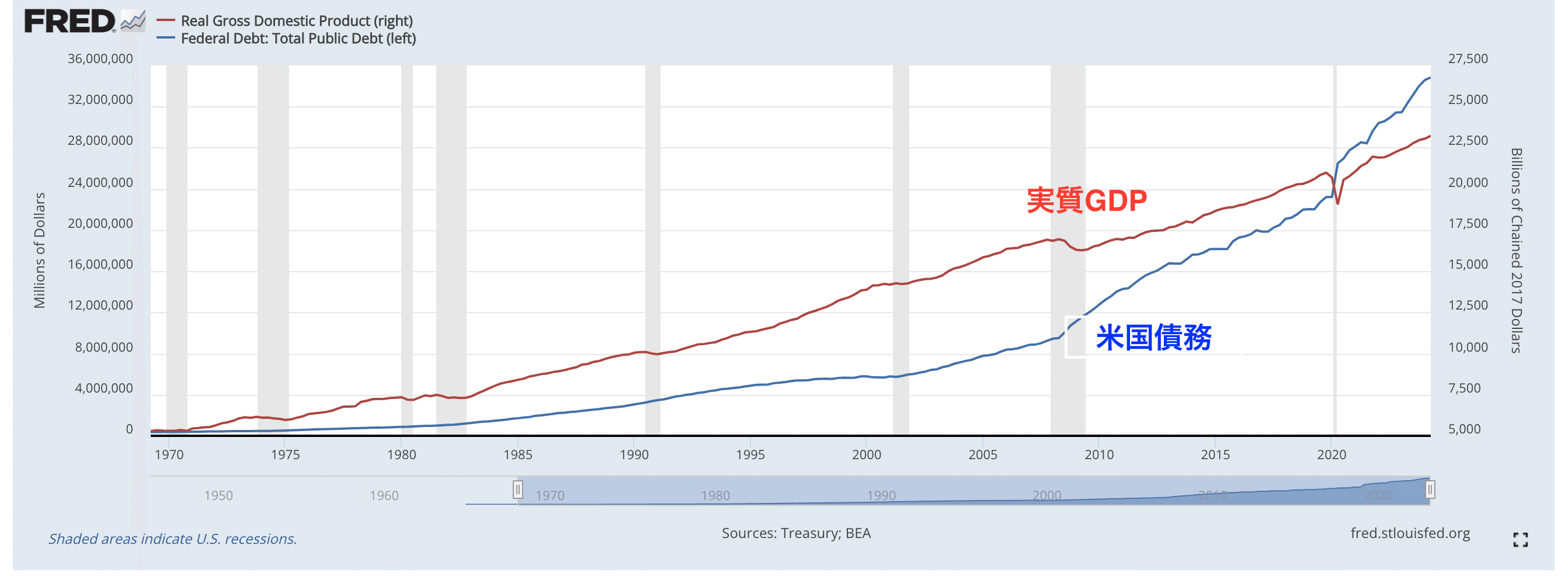

そして米国の債務はコロナショック以降(2020年)で12兆ドル増加しています。

そして経済成長(実質GDP)より2倍の速さで借金が増え続けています。

そして”ほぼトラ”と言われているようにトランプ氏が大統領選に勝利する(つまり共和党が政権を担う)ことになれば、さらなる財政赤字が拡大することが予想されます。

※今の時点で市場はそれを織り込みに行っています。

今回の話は鶏・卵の話に近い部分があり、何を伝えたいのか不明瞭に感じるかもしれません。

なのでこれだけは知っておいてください。

現在米国が直面している債務状況は深刻です!

FRBのパウエル議長も「米国の債務状況は持続不可能」だと発言しています。

世界最大級の資産運用会社である黒岩……ブラックロックのCEOラリー・フィンク氏は「米国が抱える公的債務の状況は記憶にないほど切迫している」と指摘。

著名投資家ポール・チューダー・ジョーンズは「支出問題に真剣に取り組まない限り、すぐに破産するだろう」と警告してます。

大統領選挙が終わった後、早急に米国の債務状況についてテコ入れを行わなければ、最悪の場合”米国債の大暴落&金利の急上昇”につながります。

そうなれば真っ先にリスク資産の代表格である株式が投げ売られるでしょう。

実際債務上限問題も、2025年の年明け早々に控えていますし、そこで何かしらの対応をしなければいけないことは事実です。

経済指標が強いから「ソフトランディングだ!」「いやいや、ノーランディングだ!」と浮かれている場合ではないかもしれません。

こういったリスクが今の米国に存在していることを知っておいてください。

今回は以上になります。

最後までお付き合い頂き、ありがとうございました。